文|未来迹FutureBeauty陈龙

编辑|李琳

中国农历春节前后,四大日本化妆品企业——资生堂、花王、POLA ORBIS和高丝陆续发布了2023年财报,一直以来作为主力的中国业务乏力让各家成绩单“挂霜”,形势似乎颇为严峻。

有目共睹的是,在大环境极其不确定的当下,各行业绝大多数公司都遭遇了增长困境,屡屡曝出的裁员传闻背后更多是管理层降本增效的现实选择。其中,多一层核污水排海“Debuff ”的日系企业显然经历了更多的挣扎。

然而,将所有问题归咎于核污水排海,却是对日系企业的粗放误判。在对各家日企财报梳理中,《FBeauty未来迹》发现,日系企业更深层的危机感来自于对中国市场的重新定义和解读,也透露出其自身国际化视野的全新战略格局。

天然的危机意识叠加当下的困境,日系企业在更加积极甚至激进地开展新一轮的变革与自救的同时,实际也在重新定义日妆在中国市场未来的增长新模式。

01 外冷内热,四大日企业绩呈现“倒春寒”

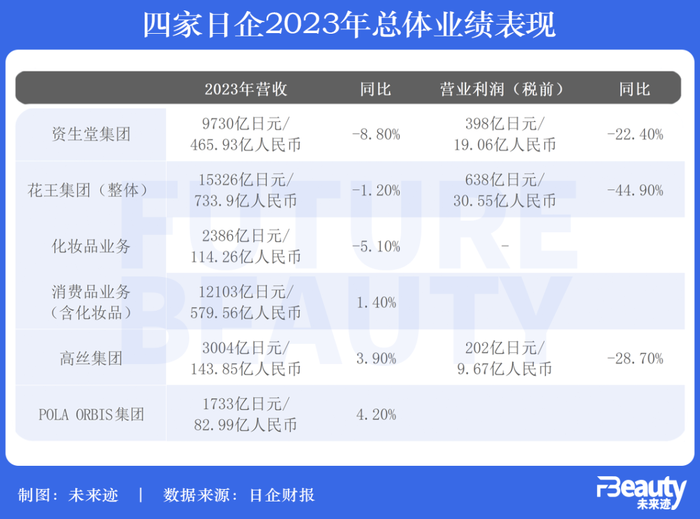

从财报数据来看,四家日企均在日本本土市场和欧美市场获得增长,但由于向外布局的重心仍在中国市场,整体表现能够清晰地感受到中国市场的寒意:业绩和利润均出现了不同程度地下滑或增速放缓,呈现出内热外冷的“挂霜”现象。

从数据上来看,四家日企的主要业绩增量来自日本本土和欧美市场。在中国市场的布局完成度相对较高的前提下,欧美市场的开拓成为日企创造新增量的重要板块。

另一方面,在近几年增长不佳且遭遇韩妆“背刺”的日本本土市场,四家日企均有不错的表现。资生堂集团在日本本土市场获得低两位数增长,旗下各个品牌都有明显增长,而花王和高丝也均在其本土市场获得一定程度的增长。

与之相对应的是,四家日企旗下全球化程度较高的高端品牌依旧表现出较强的承压能力。

资生堂集团旗下各品牌的销售依旧大部分在“理想范围内”、NARS、醉象(Drunk Elephant)和香水品类依旧表现强势,增幅分别为14%、77%和21%。

花王集团旗下“G11”全球战略品牌,佳丽宝、KATE依旧强势,Molton Brown(摩顿布朗)和SENSAI品牌在欧洲市场扛起了增长的大旗。

高丝集团旗下奥尔滨品牌在日本市场销售额达到487亿日元(约合23.32亿人民币),涨幅达11.4%。黛珂品牌在日本本土市场依旧保持双位数的高增长,而Tarte品牌总体销售额达到587亿日元(约合28.11亿人民币),主要依赖在欧美市场的增长。

由于对中国市场依赖程度相对较低,POLA ORBIS集团旗下POLA、ORBIS和茱莉蔻2023年营收分别为985亿日元(约合47.17亿人民币)、429亿日元(约合20.54亿人民币)和90亿日元(约合4.3亿人民币),三大品牌不同程度增长,驱动化妆品业务总体增长4.2%,达到1685亿日元(约合80.69亿人民币),但中国市场依旧让POLA品牌的盈利下滑7.5%。

总体上,守住日本本土市场、开拓欧美新市场两大主线帮助日企们,在中国市场表现乏力的大前提下守住了2023年的基本盘。

02 “核打击”表象下,中国市场的挑战更多元化不出意外地,“中国市场”是四家日企在财报中提及最多的词汇。

这是因为,在各家全盘占比较大、业绩出现明显下滑的中国市场,拉低日企们2023年的整体表现。

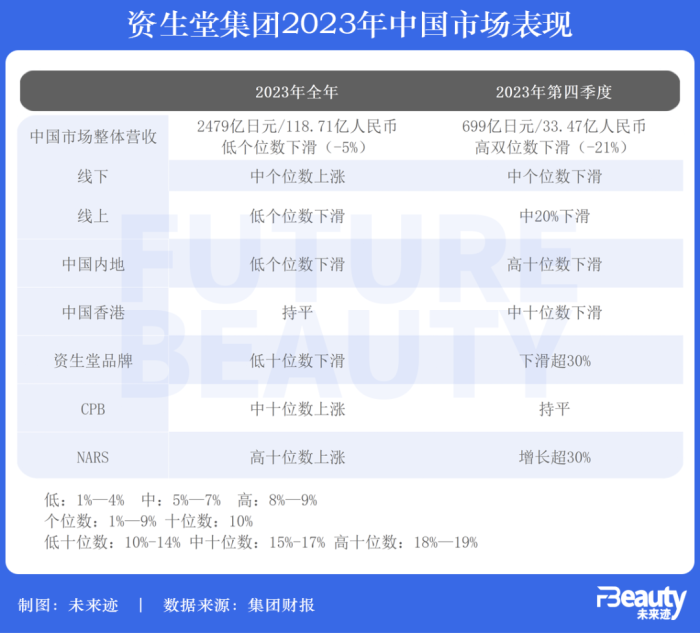

财报数据显示,2023年资生堂集团中国本土市场营收为2479亿日元(约合118.71亿人民币),下滑5%,其中旅游零售板块下滑达到20%。而花王集团消费品业务在亚洲市场销售为2226亿日元(约合106.59亿人民币),下滑5.6%。高丝集团在亚太市场销售为527亿日元(约合25.24亿人民币),同比下滑34.7%,旅游零售渠道销售额265亿日元(约合12.69亿人民币),近乎腰斩。

总体来看,四家日企在中国市场的体感相似,中国市场和中国消费者主导的旅游零售市场的表现乏力。

四家日企均在财报中将中国市场、亚太市场的业绩下滑归咎于经济恢复不及预期和核污水排海带来反日情绪。高丝集团在财报中就直言,“中国经济恢复要慢于计划,消费出现放缓,核污水排海的传闻带来的旅游零售渠道的抵触”。

这种说法似乎有相关的数据支撑。根据日本国土交通省的统计,中日之间每周往返的飞机在 20224 年 1 月约为 800 班次,仅为2019 年 10 月约 1400 班次的 6 成左右。旅游零售遭受重创显然也是可以预见的事件。

但《FBeauty未来迹》通过细致的数据比对发现,日企们在中国的业绩下滑并不能完全归咎于核污水排海事件。

从资生堂中国市场的表现来看,线下渠道依旧有所增长。花王和高丝也均在财报中表示,线下渠道的表现十分稳定。与此同时,资生堂旗下CPB品牌和NARS品牌均在中国获得了双位数增长,香水品类也有明显增长。

这意味着,核污水排海带来的“Debuff”只是增长陷入困境的外因而已,日企在中国依旧有明确的增长路径,但日企们可能还没来得及放大这些有效路径,追上新的市场节奏。

有业内人士在接受《FBeauty未来迹》采访时曾表示,并非只有日企在面对中国市场的增长的困境,在中国本土品牌崛起叠加消费市场巨变之下,欧美等外资企业普遍“祛魅”,也在遭遇前所未有的挑战。

一方面,中国市场在近几年加速成熟,消费者追求功效和性价比,对外资品牌的价值认知和认同发生动摇,在购买决策上更加理智。对此,花王集团在财报中就点明“中国消费者更加务实”。高丝中国总经理篠原和行于去年进博会新品发布会期间也曾向《FBeauty未来迹》表示:“中国市场消费者的兴趣和关注点正在逐步走向中高端,科技护肤、功能护肤成为当下主流”。

另一方面,中国本土品牌的成长,尤其是在科研方面的全面提速,让市场竞争进一步加剧。

可以说,历经激荡的2023年,品牌的叙事体系、沟通方式、渠道早已发生变化,这也在驱动包括日企在内的外资企业,在中国市场的营收和增长结构发生变化。

作为最早进入中国市场的美妆公司,资生堂显然更加敏感于中国市场的新动态,并总结了六点趋势:

1、从快速增长变为稳定增长;

2、在价格区间上,高奢品牌高速增长,高端和中端品牌市场竞争越来越激烈;

3、3-5线城市中产阶级消费者的扩增释放更多增长机会;

4、中国本土品存在感越来越强;

5、游客数量上涨;

6、中国消费者中上升的线上代购趋势。

可见,外资企业正在共同面对的是一个成熟度更高的中国市场,而多元化的压力将成为一种常态,谁具有能快速贴合市场需求的能力,谁就有望率先拿到新一轮的生意增长机会。从当下情况看,头部日企的种种做法表明,它们都在努力撕掉“保守”标签,变得更加柔软接地气。

03 组织架构大调整继续,探索2024年新增长引擎俗话说,向外找全是问题,向内求全是答案。

当面对止损增长这个迫切课题,日企们首当其冲还是要在关键的中国市场坚定战略,释放信心。

《第一财经》曾报道,1月15日,中国日本商会会员企业景气·事业环境认知的问卷结果在北京发布。调查显示,超过半数的在华日本企业在2023年对中国追加了新投资,51%的受访企业将2024年及以后的中国作为“最重要市场”及“三个重要市场之一”。

中国日本商会会长、松下控股株式会社全球副总裁本间哲朗称,在调查中反映“今年投资与去年持平或有所增加”的企业,无论是制造业还是非制造业都超过了五成,即使在如此严峻的环境下,对中国业务表现出积极意愿的日企仍占半数以上。

对中国市场的态度,日企们的答案是显而易见的:中国市场依旧是一块必须啃下且尤其值得珍惜的大“蛋糕”。财报中,资生堂集团对中国市场2024年的营收规划为增长5%,POLA也在财报中将中国定义为最高优先级市场。

与此同时,一系列围绕中国展开的深度本土化的改革也成为日企的必选项。

据悉,从2024年的1月1日起,资生堂集团实施新一轮的组织架构调整,集团新设价值创造战略总部、公司治理部、全球品牌价值开发中心、全球产品价值开发中心,为中国市场的商业转型铺路:

1、更少依赖大规模营销事件,战略性利用消费者数据来强化忠诚度和满意度;

2、减少价格促销,并对市场释放官方作战路线;

3、优化实体店数量;

4、围绕高产和效率打造更有效率的组织架构。

同时,资生堂集团在财报中表示,全球旅游零售CEO直接对中国区CEO梅津利信汇报,并对关键零售商加强战略投资。

这种组织架构设计放在外企圈颇为罕见,要知道作为一个特殊渠道生态,旅游零售业务一直独立运作。有外资资深人士认为,这一方面体现资生堂集团对梅津利信个人能力的肯定,也反映出在中国市场对品牌形象和价值维护的高度重视。

事实上,在这个尤其擅长战略的75后新执掌者带领下,资生堂要在中国市场环境里构建一个可持续的商业模型,更加注重高质量的增长。在财报中,资生堂也重新划定了在中国的投资方向:

1、聚焦富裕消费人群集中的高奢品牌,释放CPB高端系列、The Ginza在线上和线下渠道的活力;

2、拓展品牌矩阵,促进NARS、醉象等品牌的增长;

3、解决数字平台多元化问题;

4、向新兴零售渠道拓展品牌;

5、在3-5线城市目标中产人群中拓展品牌;

6、旅游零售重新聚焦于游客增量。

《FBeauty未来迹》也观察到,资生堂集团在中国市场还有更多新业务正在加速推进,比如资生堂已明确表示将基于中国市场的新兴消费需求进行投资合作,并在重组胶原蛋白、口服美容领域进行深度投资。

值得一提的还有,2024年1月8日,资生堂中国全资子公司资生堂商贸(上海)有限公司成立,经营许可项目包括第三类医疗器械经营。与之相对应的,资生堂旗下EFFECTIM玑妍之光美容仪已经拿到了三类医疗器械的许可。

瞄准潜力赛道筹谋,资生堂中国市场业务的布局思路更加立体多元化,在灵活中也展现出更稳健的长期主义。此外,花王集团与高丝集团也针对中国市场推出了相似的策略。

1月24日,花王(中国)研究开发中心有限公司联手上海医药行业协会化妆品专委会,举办了皮肤神经酰胺专题研究组启动会,为品牌加深科技层面沟通。

在此之前,花王集团高层就曾对外公布,花王考虑对化妆品品牌重组,积极投资30个品牌中的约70%,通过选择品牌及集中投资从而实现销售与利润的增长。而高丝集团则在财报中表示,重新审计中国市场线上投入,并增强在培养品牌粉丝,提升品牌知名度方面的投入。

POLA 集团早在去年底也曾宣布,将在2024年成立一家全新子公司“POLA ORBIS(上海)企业管理有限公司”,届时该公司将作为中国地区总部,全权管理上海宝丽妍贸易有限公司和奥蜜思商贸(北京)有限公司,以此整合子公司共同业务、升级优化本土运营能力。负责集团全球业务重组且在POLA INC.担任代表董事兼总裁的高谷诚一,将任中国地区总部的代表董事兼总裁,负责整体管理。

总而言之,无论是组织架构调整还是业务投资变化,四家日企都在更努力地适应中国市场的节奏,在重塑品牌价值的同时,对内进行一系列改革,提升组织和品牌的效率。

除了夯实中国主力市场,一个有意思的现象是,四家日企也在积极向欧美市场拓展,向全球型美妆企业迈进。

比如,高丝集团在财报中强调,集团需要提升高丝在全球市场的表现,提升消费者体验。通过覆盖全球人群、性别、更多代次消费者群体,在不局限于化妆品的大健康产业布局,来创造更多的需求。并在财报中明确表示,2024年会强化在日本本土市场的市场投入,继续投资中国之外的区域市场,尤其是加大在美国市场的投入。

上述外企资深人士认为,一方面,对于这些日企而言,当下环境中在欧美市场获取新的增量要易于中国市场;另一方面,新的市场增长能够更有效地对冲市场的不确定性,为整体生意的增长创造更多机会点。

比起业绩的起起伏伏,或许更值得我们关注的是,面对极其挑战的生存环境,这些长寿的日企依旧拥有稳固的品牌和技术的底盘,并没有因为黑天鹅事件和短期的市场波动自乱阵脚,反而将目光看向了更长远的增长,积极布局和变革,努力在中国市场把根系扎得更深。

降本增效、组织变阵在任何时代都不是新鲜事。在历经全球超级大周期下,在中国市场的遭遇的极强寒意,似乎变相在日企背后狠狠推了一把,让它们更彻底地审视自身优劣势,重构品牌价值,并应激加速全球化的脚步。

但变革从来都不是一件容易的事情。这些头部日企一系列转型是否能够奏效,还有待进一步观察,而其“绝地反击”变革思路也值得业界借鉴。

注:文中所有汇率以2024年2月18日做参考。

-博鱼(中国)|官方网站-BOYU SPORTS