文|C2CC新传媒

今年以来,国际环境不确定性增加,化妆品行业处于波动恢复的承压状态。10月下旬以来,上海家化、珀莱雅、鲁商发展、华熙生物、贝泰妮等国内美妆上市企业,丽人丽妆等TP公司以及国际美妆巨头陆续发布2022年三季度业绩报告。

在各巨头的业绩报告中,我们看到,面对消费需求放缓、疫情反复等不利因素,国货美妆企业仍然坚持降本提效,积极拓品牌、拓平台、深耕赛道、加码研发投入,不断提升自身竞争力和企业抗风险能力,坚持长期主义、稳步发展。

华熙生物首破40亿大关,合成生物布局取得阶段性成果10月28日晚间,华熙生物发布2022年第三季度业绩报告。报告显示,华熙生物2022年前三季度营收43.2亿元,同比增长43.43%;归属于上市公司股东的净利润6.77亿元,同比增长21.99%。其中,第三季度营收13.85亿元,同比增长28.76%,整体业绩持续向好。

报告称,营收持续增长主要系公司功能性护肤品收入同比取得较快增长所致。

据悉,华熙生物目前主营业务包括生物活性物原料(B-B)、医疗终端业务(B-B-C)、以及消费终端业务(B-C,功能性护肤品及功能性食品)几大板块。其中,功能性护肤品近年发展迅猛,已成为公司业绩主力。旗下润百颜、夸迪、米蓓尔、BM肌活四大功能性护肤品品牌表现亮眼,其中,润百颜和夸迪已成为年销售额超过10亿的国货品牌。

在业绩稳步增长的同时,华熙生物在前三季度的研发投入也持续增加。三季报显示,2022年前三季度华熙生物研发投入达2.77亿元,同比增长44.28%。前三季度研发投入占营业收入比例达到6.42%,公司的科技属性继续加强。

在业绩稳步增长、增强科技势能的同时,华熙生物在前三季度也在多个重点领域进行战略布局,为公司长远发展奠定基础。

前三季度,华熙生物继续重点布局合成生物领域,并取得阶段性成果。上半年,公司“合成生物技术国际创新产业基地”已落户北京大兴并投入使用。合成生物学研发团队已组建完成,技术平台已搭建完成。

鲁商发展前三季度营收超85亿元,化妆品板块业绩贡献加大10月27日晚,鲁商发展发布2022年三季报。今年前三季度,公司实现营业收入85.29亿元,同比增长34.33%,其中第三季度实现营业收入36.94亿元,同比增长61.89%。

公司方面表示,报告期内公司健康地产结算增加,同时化妆品、生物医药板块收入增加推动收入增长。

近年来,作为大健康产业综合运营商,鲁商发展坚持由房地产向大健康业转型的发展战略。

今年前三季度,公司化妆品和生物医药板块的业绩贡献持续增大,前三季度,化妆品板块营业收入14.29亿元,同比增长43%。其中“颐莲”品牌前三季度实现收入5.4亿元,“瑷尔博士”品牌前三季度实现收入7.45亿元。

报告期内,山东福瑞达生物股份有限公司正式启用研发创新中心,并召开了第三届皮肤微生态大会,推出行业首个皮肤微生态科学护肤平台。

此外还联合知名IP小黄人推出首款“小黄瓶&小黄人”联名礼盒。公司旗下“颐莲”“瑷尔博士”品牌的美誉度得到进一步提升。

在原料及衍生产品、添加剂方面,公司旗下山东焦点福瑞达生物股份有限公司入选2022年度国家知识产权优势企业,申报的“一种含枸杞、透明质酸钠和茶籽油的护眼食品及其制备方法与应用”获得国家发明专利;山东福瑞达生物科技有限公司纳他霉素与乳酸链球菌素通过欧盟BRC认证。今年前三季度,公司原料及衍生产品、添加剂板块实现营业收入2.32亿元。

上海家化前9个月卖了近54亿,Q3研发费用增长46%发力专利成分10月25日,上海家化(600315.SH)披露2022年第三季度报告。报告显示,公司在今年前9个月中实现营收53.53亿元,同比下滑8.17%;扣非后净利润3.68亿元,同比收窄22.34%。

不过,上海家化在第三季度成功止住了下滑趋势,实现营收16.39亿元,同比增长1.17%;实现扣非净利润1.68亿元,同比增长17.91%。

具体从业务板块来讲,前三季度护肤美妆品类增速超25%,玉泽、佰草集、高夫等表现亮眼;个护家清品类1-9月呈低个位数增长,第三季度有所下降,其中六神品牌因气温原因同比略有下降,家安品牌出现大幅度下降;母婴品类1-9月保持低个位数增长,第三季度同比两位数下降,启初在第三季度呈现个位数增长。

据悉,今年第三季度,公司继续推进创新爆品打造,先后推出佰草集太极面霜、生物钟眼霜、美加净仙米瓶(酵米焕活微凝珠精华)、启初防龋健齿儿童牙膏、六神菁萃系列沐浴露等爆品,深受消费者欢迎。

第三季度期内,持续进行的123数字化策略,显现出一定成效,品牌全域化、运营数字化、数字资产化等策略正在逐步落地。

渠道方面,线上电商渠道前三季度实现营收双位数增长,其中第三季度实现超45%的高速增长。

截止目前,电商渠道已与阿里、拼多多、抖音、唯品会等多平台建立了深度合作,大力发展店铺自播与会员运营。

财报显示,在三季度内上海家化的研发费用增长46%,但从今年1-9月的研发投入来看,其实数字与去年基本持平。就目前来看,上海家化的研发投入主要用于中国传统植物成分开发、AI数字化技术和皮肤检测几大方向。

其中在成分开发上,上海家化研发中心用一年多时间,从几十种中国传统植物中进行3-5轮筛选,针对被誉为“东方神草”的青蒿,开展了8种不同的提取工艺研究,历时20多次的提取,最终获得了专利成分——青蒿提取物。

据了解,目前该成分已申请4项相关专利,并应用于启初婴儿多效舒缓系列产品、佰草集双石斛保湿修护系列产品。

珀莱雅前三季度营收超39亿元,彩妆线同比增长91.37%10月17日,珀莱雅化妆品股份有限公司(以下简称“珀莱雅”)发布2022年第三季度主要经营数据公告显示,2022年1至9月,珀莱雅实现营业总收入为38.76亿元到39.76亿元,同比增长28.67%到31.99%;实现归属于上市公司股东的净利润4.77亿元到4.97亿元,同比增长30.92%到36.41%。

其中,第三季度珀莱雅实现营业总收入为12.50亿元到13.50亿元,同比增长14.20%到23.34%;实现归属于上市公司股东的净利润1.80亿元到2.00亿元,同比增长30.25%到44.72%。

近几年,珀莱雅业绩呈现上涨趋势。财报数据显示,2019年-2022年上半年,珀莱雅营收分别增长32.28%、20.13%、23.47%、36.93%;净利润分别增长36.73%、21.22%、21.03%、31.33%。

数据显示,2022年“6·18”期间,珀莱雅在天猫、抖音、京东的品牌成交金额均为美妆国货第一。2022年“6·18”天猫美妆行业TOP10品牌中,珀莱雅销售额排名第5,同比增速达到75.6%。

细数珀莱雅过往发展,不难发现其业绩连续增长的背后,营销是不可或缺的一大影响因素。财报数据显示,2018-2021年,珀莱雅的销售费用分别约为9亿元、12亿元、15亿元、20亿元,分别占当年营收的37.5%、39%、40%、43%。

业绩增长背后除了营销投入,是珀莱雅的大单品战略在做支撑。

珀莱雅在近年来最为人所称道的便是其大单品战略,2020年,珀莱雅由渠道驱动快速转变为产品驱动,从爆品策略调整到“大单品”战略,并推出了“大单品”红宝石精华,成为了当红的品牌爆款。

2021年,珀莱雅双抗精华、红宝石精华、红宝石面霜全年销售额均破亿。2022年“618”期间,珀莱雅主打的抗衰“大单品”双抗精华2.0销售额超过2.4亿元,红宝石精华2.0也带来接近2亿元销售额。

值得注意的是,财报指出第三季度珀莱雅控股子公司“宁波彩棠化妆品有限公司”实现扭亏为盈,珀莱雅的彩妆线开始发力。第三季度,其美容彩妆类营收达1.44亿元,平均售价为73.83元,同比增长91.37%,环比增长16.19%。

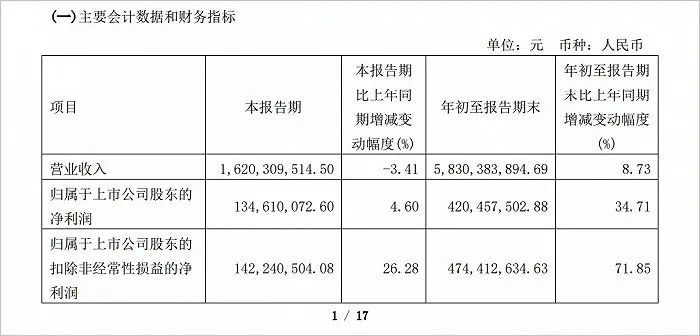

贝泰妮前三季净利5.17亿元,同比增长45.62%10月26日,贝泰妮发布2022年三季报,公司2022年1-9月实现营业收入28.95亿元,同比增长37.05%,归属于上市公司股东的净利润为5.17亿元,同比增长45.62%。

第三季度贝泰妮录得营收8.46亿元,同比增长20.65%;归属于上市公司股东的净利润为1.22亿元,同比增长35.49%。

贝泰妮表示,从年初至报告期末,营业收入的大幅度增长是由于公司的产品和品牌知名度进一步提升,因此,营业成本也随着公司销售规模和销售收入的增长所同向增长。

在研发费用方面,公司持续加码研发投入,年初至报告期末共花费1.26亿元,同比增长84.66%,对此,公司表示整体研发活动开展顺利,研发投入与研究方向、研究进度基本匹配。

据了解,目前,贝泰妮在上海和昆明分别设有研发中心,拥有综合研发人员超200人。公司将云南特色植物的高效应用作为品牌的壁垒和研发标的。贝泰妮还与63家医院皮肤学科进行临床研究及效果观察,产品被收录到154篇SCI、核心期刊论文中。

值得一提的是,10月24日晚8点,天猫双十一预售正式开启,天猫官方数据显示,预售首日4小时,薇诺娜成为唯一预售成交额破10亿的国货美妆品牌,其中“薇诺娜冻干面膜”破4亿,销量超390万盒,率先卫冕天猫预售商品No.1。

这是薇诺娜第10年参加天猫双11,从第一年总成交额400万到今年仅用3.5小时预售成交金额突破10个亿,在天猫实现了跨越式增长。

丸美股份前三季度营收11.44亿,Q3净利润转正10月28日晚间,丸美股份发布2022年三季度报告,公告显示,2022年前三季度营业收入为11.44亿元,比上年同期增长0.53%;归属于上市公司股东的净利润为1.20亿元,比上年同期下滑15.49%。其中,7-9月公司实现营业收入3.27亿元,同比增长23.72%。

报告期内,公司研发投入为3730.5万元。

众所周知,丸美股份旗下主丸美品牌自2002年创立以来,一直聚焦眼部护理并,在抗衰类领域一直处于领先地位。C2CC传媒在2022年10月15日由丸美生物承办的第二届重组胶原蛋白抗衰老论坛上,获悉,接下来3-5年,丸美将围绕重组胶原蛋白细分领域在研发上坚持创新,开发更多的产品应用,将开启企业增长的第二曲线。

孙怀庆也在该场论坛上表示,计划2026年推出重组胶原蛋白水光针(三类证)医美产品,2028年推出重组胶原蛋白填充类(三类证)医美产品,2030年推出重组胶原蛋白人工角膜和人工关节,2032年推出第一款重组胶原蛋白3D打印的人体器官。

在此次论坛上,丸美牵头的重组胶原蛋白健康应用五大标准制定正式启动,包括护肤、医用、口服、化妆品原料、功效评价方法五大方向,对重组胶原蛋白的产业规范化制定了相应的标准。

精细化运营助力多品牌稳增长,丽人丽妆前三季营收20.98亿元丽人丽妆10月27日晚间披露2022年第三季度报告。报告显示,公司第三季度实现营业收入5.41亿元,前三季度实现营业收入20.98亿元。

今年前三季度,丽人丽妆运营店铺增至163家,相比2021年12月31日增加14家店铺。

其中,天猫/天猫国际平台新增阿迪达斯个护、悦诗风吟、趣多多等店铺。

深耕天猫/天猫国际平台的同时,丽人丽妆持续夯实抖音等新平台业务发展,在抖音、快手、天猫超市等平台新增康如、爱贝萌等店铺,天猫以外平台营收占比超10%,新平台营收规模保持稳步增长,业务的多元化正为公司的未来发展带来更多想象空间。

10月24日晚8点今年天猫双11预售开启。

数据显示,预售首日,丽人丽妆精细化运营合作品牌馥绿德雅预售成交额超2000万,同比增长88%;明星单品馥绿德雅密发洗发水荣登天猫防脱洗发水预售榜榜首;凡士林个护线预售成交额超2000万元,同比增长78%;Klorane康如个护品类预售成交额超600万,同比增长198%。

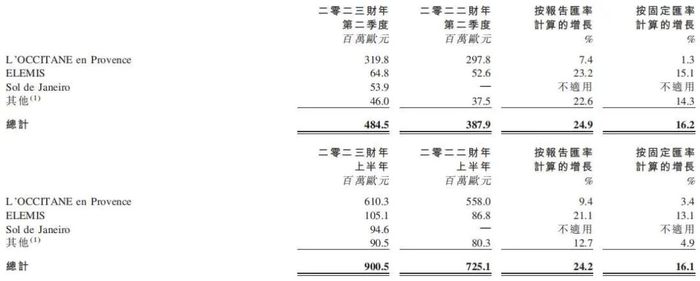

欧舒丹近6个月在中国卖了8.4亿元,同名品牌贡献大10月25日,欧舒丹发布2023财年第二季度及上半财年财报数据。财报显示,2023财年第二季度(7-9月),集团销售净额为4.8亿欧元(约合人民币34.61亿元),按固定汇率计算同比增长16.2%;财报上半年的4-9月,销售净额达9亿欧元(约合人民币64.7亿元),按固定汇率计算同比增长16.1%。

欧舒丹表示,业绩增长主要受益于新品牌的强劲增长、旅游零售渠道和分销渠道的反弹。身体护理品牌Sol de Janeiro、护肤品牌ELEMIS以及欧舒丹同名品牌(L‘OCCITANE EN PROVENCE)对整体增长贡献最大。

分品牌来看,按报告汇率计算,欧舒丹同名品牌销售额在2023财年上半年同比增长9.4%,按固定汇率计算增长3.4%。ELEMIS同样表现良好,按报告汇率计算增长21.1%,按固定汇率计算增长13.1%。作为去年收购的新品牌,Sol de Janeiro期内录得销售额9460亿欧元,与去年同期相比,按本地货币计算增长超过65%。

按地区划分,2023财年上半年欧舒丹所有地区销售额均录得增长,其中,中国所在的亚太地区按报告汇率计算增长7.8%,按固定汇率计算增长1.9%。

按渠道划分,财报显示,欧舒丹三个主要渠道也在上半财年实现了增长。

批发及其他销售净额同比增长50.9%,连锁批发商、国际分销及旅游零售增长强劲。

零售及旅客销售额均有所增长,在零售店减少121家的情况下,录得同比增长4.4%。

线上渠道同比增长2.2%,集团线上渠道占销售总额的29.4%,即2.65亿欧元(约合人民币19.05亿元)。

欧舒丹在紧紧把握线上渠道的同时,也不忘发力线下,在中国的开店速度也正在加快,尤其在受到俄乌战争影响,关闭了俄罗斯超100家门店后,中国成为了弥补这一巨大空缺的重要“救星”。

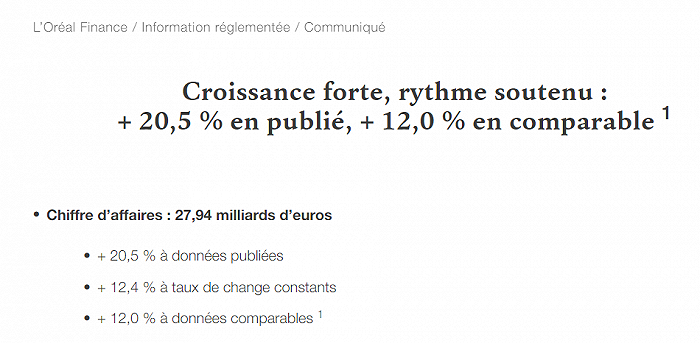

欧莱雅活性健康部增长最猛,中国市场抖音成新引擎10月21日凌晨,欧莱雅发布2022年截至9月30日的三季度财报,第三季度欧莱雅销售额为95.75亿欧元(约合人民币677.6亿元),同比增长9.1%。前三季度,欧莱雅销售额实现279.4亿欧元(约合人民币1972亿元),同比增长12%。

对比来看,欧莱雅前三季度业绩已经恢复至疫前水平,甚至超过了2019年的1736亿销售额,创下近10年新高。

按部门划分,活性健康化妆品、高档化妆品在四大业务部门中的营收增速较高,分别同比增长22.6%和12.2%。

财报显示,业绩高增长得益于活性健康化妆品部门中的修丽可、卡诗和欧莱雅PRO品牌,高档化妆品部门中的香水品牌矩阵、兰蔻菁纯系列以及赫莲娜高端护肤系列。

从各个区域市场来看,前三季度,除北亚市场外,欧莱雅在欧洲、北美、SAPMENA-SSA(包含南亚太平洋、中东、北非、撒哈拉以南非洲)以及拉丁美洲均实现了两位数增长。

第三季度,欧莱雅集团在中国美妆市场取得了不错的业绩表现,其中,高档化妆品部门的市场份额创历史新高。除高端品牌,中国市场的直播带货也是该集团业绩增长的贡献者之一。

抖音渠道,欧莱雅集团旗下各品牌近两年完成了飞跃发展。据了解,欧莱雅集团旗下的巴黎欧莱雅、兰蔻、美宝莲、理肤泉、修丽可等品牌均已陆续入驻抖音电商。其中,美宝莲于2020年7月率先加入抖音直播行列,成为首批抖音电商合作的品牌之一。

另外,半年度财报显示,今年6·18期间,在天猫平台,欧莱雅旗下六大品牌进入了各细分品类销售排行榜前12名。其中,巴黎欧莱雅在美容和护肤方面排名第一,卡诗在护发领域排名第一,而3CEStylenanda高居彩妆热销榜榜首。

值得一提的是,在保持业绩稳健增长的同时,欧莱雅集团也在不断进行全方位的布局。

譬如,10月11日,欧莱雅中国在苏州启动了两个开创性的项目——欧莱雅全球首家自建智能运营中心在苏州奠基,苏州尚美工厂十万级洁净车间投产。该举措均为欧莱雅中国在可持续发展、大数据赋能物流管理以及绿色科学在行业卫生质量方面的应用制定了全新的标准。

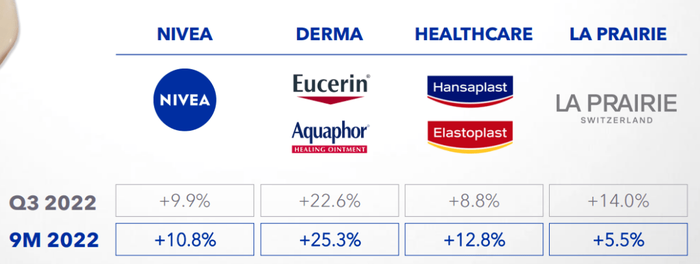

拜尔斯道夫全品牌、全地区增长,在中国继续推动高端化10月27日,高端护肤品牌莱珀妮(La Prairie)母公司拜尔斯道夫公布了2022年第三季度业绩。报告指出,今年前九个月,该公司销售额增至67亿欧元(约合人民币486.1亿元),有机增长11.1%。

分品牌看,核心品牌妮维雅期内销售额有机增长10.8%,在防晒霜、除臭剂、面部和身体护理方面表现不俗。财报指出,随着亚洲市场的整体复苏,妮维雅在中国地区实现了显著增长。接下来妮维雅在中国将继续高端化策略,优化其投资组合、关注电子商务、评估更便宜的品类。

此外,优色林(Eucerin)及Aquaphor品牌前三季度销售额有机增长了25.3%,并在所有地区实现两位数的增长。

财报中提到,因优色林进入了东欧市场——波兰,帮助该品牌进一步拓展了影响力。莱珀妮则在前九月实现了5.5%的有机销售额增长,主要得益于第三季度旅游封锁放缓、中国市场出现强劲增长,旅游零售业务也表现出良好增长。

拜尔斯道夫特别指出, 莱珀妮中国第三季度的有机销售额增长了41%,未来将持续促进其线上渠道发展。目前莱珀妮在京东的第一个月的表现就超出预期,实现了高转化率(2倍于天猫),故莱珀妮将继续多元化和扩大消费群体。

基于第三季度的良好表现,拜尔斯道夫上调所有部门的全年销售预期,公司全年销售额预计增长9%-10%。

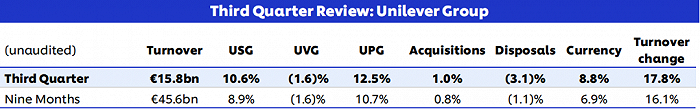

价格上涨驱动营业额增长,联合利华Q3营业额达1148.7亿元10月27日,日用品商联合利华发布第三季度财务报告。2022第三季度,联合利华集团营业额为158亿欧元(约合人民币1148.7亿元),与2021年同期相比增长17.8%,2022年前9个月累计营业额456亿欧元(约合人民币3315.3亿元)。

该季度联合利华基础销售额增长(USG,即指这一时期的营业额增长,包括由资产收购、处置、货币变动以及恶性通货膨胀引起的超26%的价格增长所导致的营业额改变)为10.6%,基础价格增长(UPG)为12.5%,基础销量增长(UVG)为-1.6%,即下降了1.6%。

据悉,联合利华从今年7月1日起正式将整体业务改组为五个业务组,分别为美容与健康、个人护理、家庭护理、营养、冰淇淋,以具体的业务内容对所有品牌业务进行分割。

美容与健康业务组主要涉及头发护理、皮肤护理、高端护理品牌和维生素、矿物质、补充剂业务,主要品牌包括:Dove多芬、Sunsilk夏士莲、Clear清扬、Vaseline凡士林、TRESemmé炫诗、Dermalogica德美乐嘉、Liquid I.V.(电解质饮料品牌)。

个人护理业务组主要涉及皮肤清洁、除臭剂、口腔护理和伊利达美容有限公司(Elida Beauty),主要品牌包括Dove多芬、Rexona舒耐、Lux力士、Axe、Signal洁诺、Lifebuoy卫宝和Closeup。

家庭护理业务组主要涉及衣物清洗和护理剂、家居与卫生、空气健康等,主要品牌包括Omo奥妙、Sunlight阳光、Comfort金纺、Surf、Cif晶杰、Domestos蓝多霸等。

联合利华在财报中表示,美容与健康业务6.7%的增长主要由价格驱动,但伴随着略微下跌的销量,主要是护肤品和头发护理产品销售额有轻微下降。个人护理增长的8.9%,主要原因是价格上涨并伴随销量下降,且除臭剂销量也恢复增长。

在联合利华第三大市场中国,销售额增长1%。首席财务官格雷姆·皮特凯斯利(Graeme Pitkethly)表示,在中国市场,1%的增长是有竞争力的表现。他表示,与以往相比,鉴于中国用户的消费信心,联合利华无法提高当地产品价格。

总结:

近十二年间,化妆品产业市场规模扩容600亿欧元,成为全球大消费中最为繁荣的赛道,在此进程中,中国跃居全球化妆品行业销售额榜眼之位,并展现出远高于美国、日本的高增长性,快速增长的市场份额正孕育出更多新鲜上市的化妆品企业。

当然,建立科技壁垒的品牌更易从同质化、低端化的竞争中破壁而出,这也倒逼越来越多企业把费用转投研发。在全球化妆品市场竞争中,欧莱雅、宝洁、雅诗兰黛、资生堂这四大国际巨头把研发和营销做得风生水起,剖析它们的研发投入和成果产出,或将为国货美妆提供参考坐标。

-博鱼(中国)|官方网站-BOYU SPORTS